Marchés obligataires

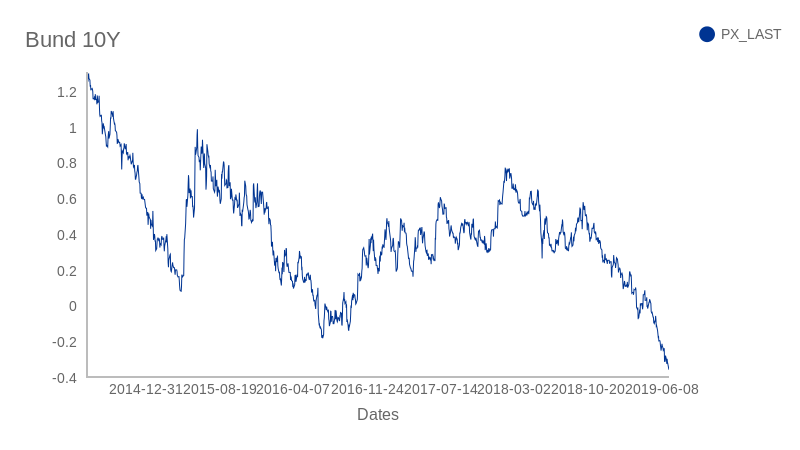

La baisse des taux d’intérêts : voilà ce qu’il faudra retenir de ce premier semestre hors du commun. La très bonne performance des marchés obligataires a été plus inattendue encore que le rétablissement rapide des marchés d’actions après leur fin d’année catastrophique. En effet, alors que tout le monde pensait que les taux d’intérêt ne pourraient plus diminuer davantage, ceux-ci ont connu une nouvelle baisse, et ce de manière simultanée à travers le monde entier. L’État belge a ainsi pu emprunter à des taux historiquement bas. De fait, l’Agence fédérale de la Dette a émis des obligations d’une durée de 10 ans (2029) à environ 0,13% qui ont, par ailleurs, trouvé de très nombreux preneurs. En revanche, cela implique nécessairement que, pour les dix prochaines années, les détenteurs de cette obligation ne pourront pas espérer dépasser un rendement d’environ… 0,13%.

Il est nécessaire de bien comprendre ce qui nous a menés à cette situation inhabituelle. Tout remonte à l’endettement important que doivent supporter de nombreux États. En effet, il existe deux scénarios que les pays lourdement endettés redoutent tout particulièrement. En premier lieu, les taux d’intérêt élevés, car il devient alors difficile pour un État de s’acquitter de sa charge d’intérêts sans créer un trou budgétaire qui entraînerait nécessairement une rapide perte de confiance des investisseurs. En second lieu, la déflation, en raison de la répercussion importante que celle-ci pourrait avoir sur la croissance économique (nominale et même réelle), à savoir : un report des achats et investissements effectués par les particuliers, les entreprises et les autorités, ce qui provoquerait une baisse des rentrées fiscales et, par conséquent, une augmentation de la dette.

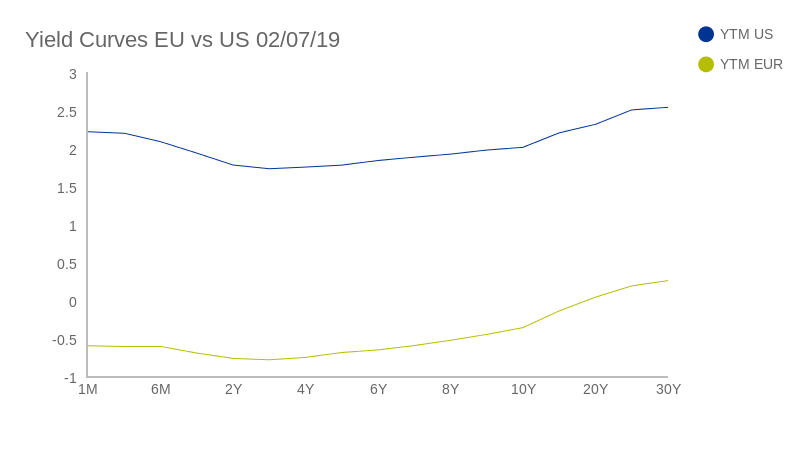

Les banques centrales semblent tout à fait conscientes de cette situation. Aux États-Unis, la FED a ainsi de nouveau changé son fusil d’épaule. Toutefois, l’économie américaine tourne encore à plein régime et l’inflation y reste stabilisée autour des 2% depuis plusieurs années. De notre côté, nous pensons que les Américains entament une période de sursis et que les observateurs surestiment donc le nombre des baisses de taux à venir. Évidemment, la situation est fondamentalement différente chez nous : les taux d’intérêts s’élèvent à environ 2% aux États-Unis alors qu’ils sont négatifs presque partout en Europe. En outre, l’économie européenne fait montre de performances bien plus faibles que le reste du monde. Enfin, au grand désespoir de Mario Draghi, l’inflation est à nouveau retombée à environ 1%. C’est donc le branle-bas général pour empêcher la déflation et l’affaiblissement économique supplémentaire qui en résulterait. La BCE a ainsi à nouveau fait comprendre que les taux d’intérêts en Europe resteraient encore extrêmement bas pour une très longue période. Nous ne sommes pas certains qu’il s’agisse là de la bonne tactique à appliquer en vue de stimuler la croissance et l’inflation en Europe, car des taux d’intérêt négatifs impliquent également des effets négatifs sur l’économie.

Vous-même devriez également faire les frais de ces effets négatifs dans les années à venir. En effet, de nombreux placements et investissements ne généreront que peu de revenus ces prochaines années. Nous pensons notamment aux obligations émises par les États européens, à l’immobilier qui a vu ses rendements locatifs baisser vu l’augmentation des prix ces dernières années, mais aussi aux comptes d’épargne qui préservent encore un peu votre argent grâce au rendement minimal légal de 0,11%. Ce rendement, qui devrait être de -0,5%, est actuellement supporté par nos banques, ce qui leur coûte très cher, vu que celles-ci doivent investir l’épargne de leurs clients dans des obligations aux taux négatifs.

Marchés d’actions

Vous-même devriez également faire les frais de ces effets négatifs dans les années à venir. En effet, de nombreux placements et investissements ne généreront que peu de revenus ces prochaines années. Nous pensons notamment aux obligations émises par les États européens, à l’immobilier qui a vu ses rendements locatifs baisser vu l’augmentation des prix ces dernières années, mais aussi aux comptes d’épargne qui préservent encore un peu votre argent grâce au rendement minimal légal de 0,11%. Ce rendement, qui devrait être de -0,5%, est actuellement supporté par nos banques, ce qui leur coûte très cher, vu que celles-ci doivent investir l’épargne de leurs clients dans des obligations aux taux négatifs.

Vous percevez la moitié de ce revenu de manière très tangible sous la forme de 3% de dividendes. L’autre moitié est réinvestie par l’entreprise pour assurer sa croissance future. Ces environ 6% de rendement contrastent donc fortement avec les taux d’intérêt nuls en Europe. Cette différence, appelée « prime de risque », a rarement été aussi grande, ce qui joue clairement en faveur des investisseurs en actions.

Notre stratégie

Nous avons donc adapté notre stratégie obligataire pour répondre à cette nouvelle situation.

Pour ce faire, nous avons suivi deux grandes lignes de conduite. La première a consisté à augmenter significativement la duration de nos investissements obligataires l’année dernière. Dans un contexte de diminution des taux d’intérêt, cette décision a permis de générer un rendement élevé. Entretemps, notre duration a été réduite pour arriver à 5 ans actuellement. La deuxième mesure que nous avons prise est liée à l’avantage que présentent les taux d’intérêt en dollar. En effet, ceux-ci sont environ 2,5% plus élevés qu’en Europe, ce qui les rend très attractifs. C’est pourquoi près de la moitié de nos obligations sont désormais libellées en dollars. En outre, il faut considérer que les 25% d’intérêts supplémentaires que nous cumulerons par ce biais sur les dix prochaines années devraient nous assurer une belle protection contre les fluctuations du cours USD/EUR. Tout ceci nous aura permis de constituer un portefeuille obligataire présentant 2% de rendement courant avec une duration de 5 ans.

En ce qui concerne notre politique d’investissement en actions, nous continuons à suivre une approche « bottom-up » : nous nous concentrons sur les entreprises que nous analysons en continu, en accordant une attention particulière à la qualité, aux flux de trésorerie, à la solidité du bilan et au niveau d’endettement. En effet, l’histoire des entreprises dans lesquelles nous investissons est écrite par des millions de personnes qui collaborent au développement de celles-ci. Ces entreprises doivent générer des flux de trésorerie pour garantir leur avenir, ce qu’elles font actuellement à un rythme d’environ 6% annuels pour l’investisseur en actions qui sait se montrer patient. Le fait que le prix des actions varie en permanence est dû à ce que nous appelons leur « liquidité ». La liquidité est une arme à double tranchant. D’un côté, elle nous semble formidable. En effet, quelle autre forme d’investissement vous permettrait d’appuyer à tout moment sur un bouton en ayant la certitude que le produit de votre vente atterrira le jour suivant sur votre compte ? Sûrement pas l’immobilier ou les titres non cotés. Toutefois, cette liquidité peut également constituer un obstacle, car la variation permanente des cours, leur « volatilité », peut provoquer le désarroi chez l’investisseur qui se focalise sur elle. Dans ce cas, les émotions peuvent prendre le dessus et saper une stratégie d’investissement à long terme patiemment élaborée.

Pour terminer, voici une citation anonyme qui résume bien ce qui précède : “Financial markets are a way to direct savings to corporate investments and to rely on the wisdom of the market participants to set a price and make long-term investments liquid.”

La direction de CapitalatWork Foyer Group SA