« Il faut acheter au son du canon et vendre au son du clairon. »

Nous devons cet adage d’investisseur à l’illustre financier Nathan Rothschild, dont l’Histoire rapporte qu’il a fait fortune pendant les guerres napoléoniennes. Par cette saillie, Rothschild suggère que le début d’une guerre est un bon moment pour acheter des actions, car les investisseurs réagissent alors de manière excessive à l’impact négatif de la menace d’une guerre. Par la suite, ces mêmes investisseurs surestimeraient l’impact positif de la fin de la guerre, ce qui conduirait à des prix surévalués et donc à un moment propice pour vendre. Cependant, le baron Rothschild a-t-il raison ? Maintenant que les marchés sont captivés par la menace croissante d’une guerre en Ukraine, il peut s’avérer intéressant de vérifier la thèse de Rothschild à l’aune des preuves historiques et d’évaluer l’impact réel des tensions géopolitiques sur les marchés.

Les conflits géopolitiques prennent de nombreuses formes

Ce n’est pas une question facile, car il existe des conflits géopolitiques de toutes sortes qui diffèrent clairement par leur portée et leurs conséquences potentielles.

Les confrontations militaires à grande échelle entre grandes nations sont aujourd’hui heureusement moins fréquentes qu’à l’époque du baron Rothschild. Nous ne disposons donc que d’un échantillon limité d’événements (première et deuxième guerre du Golfe, Vietnam, Corée, etc.) pour étudier l’impact de ce type de conflit sur les marchés.

En revanche, nous n’avons malheureusement pas manqué de conflits régionaux moins étendus ou de guerres civiles. En effet, la Syrie et le Yémen sont aujourd’hui des foyers de conflits, mais il y a aussi eu de nombreux conflits quelque peu ignorés en Afrique et en Amérique centrale. Plus près de chez nous, nous avons connu les guerres des Balkans. En outre, nous avons encore tous à l’esprit la longue guerre menée en Afghanistan…

Enfin, nous avons assisté à de nombreuses attaques terroristes, dont celle du 11 septembre aura sans doute été la pire, bien que chaque grande ville européenne (Londres, Madrid, Paris et, bien sûr, Bruxelles) ait connu sa part de violence ces dernières années… Bien entendu, nous devons également inclure dans notre analyse ces moments où les tensions géopolitiques ont été intenses sans toutefois donner lieu à de véritables confrontations. L’exemple le plus fameux des menaces géopolitiques désamorcées in extremis est la crise des missiles de Cuba (1962). Cela dit, nous avons parfois la mémoire courte. Ainsi, qui se souvient encore que, début 2018, Trump avait publié un tweet provocateur à l’intention de Kim Jong-Un, affirmant que « [son] bouton nucléaire [était] beaucoup plus gros et puissant que le sien, et [qu’] il fonctionn[ait] » ?

Les conflits à grande échelle donnent raison à Rothschild

Mais quel est l’impact de toutes ces tensions géopolitiques sur les marchés ? En 2015, des chercheurs du Swiss Finance Institute, un institut issu d’un partenariat public-privé entre différentes banques suisses, six universités et la Confédération suisse, ont examiné tous les conflits impliquant les États-Unis après la Seconde Guerre mondiale*.

Ils sont ainsi arrivés à des conclusions identiques à celles de la thèse de Rothschild. En effet, ils ont constaté que les marchés boursiers chutaient à l’approche d’un conflit, mais qu’une reprise s’amorçait dès que les hostilités éclataient effectivement. Cependant, leurs recherches ont également montré que lorsqu’un conflit éclatait de manière inattendue, il s’ensuivait une réaction négative sur les marchés boursiers.

Ceci étant, ce type de correction s’avérait être de courte durée, les marchés boursiers atteignant généralement leur point le plus bas dans les trois mois suivant le déclenchement du conflit. Ainsi, le point bas de la bourse a été atteint 71 jours après l’invasion inattendue du Koweït par Saddam (02/08/1991), et à peine 23 jours après le début de la guerre de Corée (25/6/1950). Les chercheurs suisses eux-mêmes ont été plutôt surpris de leurs résultats, et parlent ainsi de « War Puzzle » (« l’énigme de la guerre »). Pourquoi, comme l’avait déjà observé Rothschild, les investisseurs semblent-ils préférer une guerre « certaine » plutôt qu’une guerre « possible » ? Et pourquoi le marché boursier se redresse-t-il si rapidement lorsqu’une guerre « inattendue » éclate ?

La réaction des marchés boursiers aux tensions géopolitiques dépend de nombreux facteurs

Diverses explications sont avancées à ce sujet, liées à la fois à la manière dont les conflits influencent les paramètres de choix des investisseurs et à l’influence des conflits sur l’environnement réel dans lequel les entreprises opèrent.

La menace d’un conflit à grande échelle est une situation que les investisseurs ont du mal à traduire en une évaluation du risque pour les marchés boursiers, car il s’agit d’un phénomène binaire offrant une alternative (guerre ou pas guerre ?) dont les conséquences peuvent être considérables. Face à cette incertitude et à l’impossibilité d’évaluer correctement les risques, de nombreux investisseurs se retirent donc du marché boursier. Le déclenchement de la guerre devient alors paradoxalement un événement qui réduit leur incertitude en les rapprochant de la résolution finale du conflit, devenant par là même un point d’entrée. Sur la base de cet argument, certains soulignent également le paradoxe du choix qu’un conflit imminent entraîne pour les investisseurs en matière d’allocation de portefeuille. En effet, il est clair que la résolution pacifique d’un conflit favoriserait d’autres secteurs que ceux auxquels profiterait le déclenchement d’une guerre. Ainsi, tant que les deux issues demeurent incertaines, les investisseurs jugeront raisonnable de sortir du marché boursier pour ensuite se donner les moyens de parier sur le « bon » cheval une fois qu’ils sauront avec certitude si les tensions se concluront de manière pacifique ou belliqueuse.

Les prix des actions ne varient pas seulement en fonction des informations géopolitiques, mais il est et reste extrêmement difficile d’isoler l’impact de ces signaux de toutes les autres informations. Cet aspect est d’autant plus vrai que les événements géopolitiques vont également influencer d’autres marchés déterminants pour le prix des actions, à savoir : les taux d’intérêt et les marchés des matières premières. Ainsi, au-delà de cet impact quasi immédiat sur les marchés, les événements géopolitiques exerceront finalement aussi une influence sur l’économie réelle par le biais des canaux à action plus lente que sont le commerce, les flux de capitaux et la confiance. Et comme la « courbe de tension » des tensions géopolitiques ne peut, par définition, s’étirer à fond indéfiniment, les signaux géopolitiques seront, au fil du temps, de plus en plus remplacés par les paramètres de conjoncture et de profit habituels.

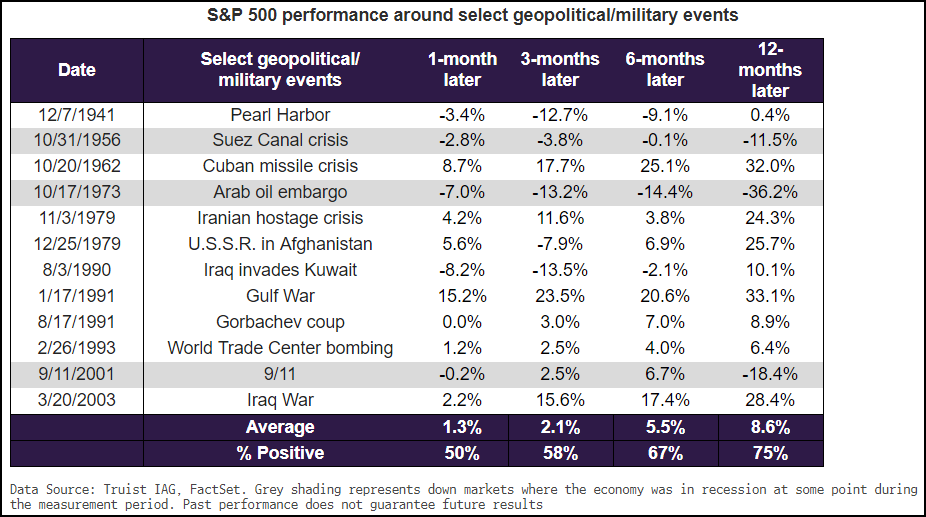

Le tableau ci-dessous illustre clairement l’impact des événements géopolitiques sur le cours des actions. Dans la grande majorité des cas, le marché boursier se remet relativement rapidement du choc géopolitique initial, le marché boursier atteignant son point le plus bas entre un et trois mois après l’irruption de la panique. Un an plus tard, tout est à nouveau au beau fixe, sauf dans les cas où la confiance s’est retrouvée affectée au point de déclencher une récession (bandes grises sur le graphique). Bien sûr, seul le recul permet de savoir si une récession aura été le résultat exclusif de tensions politiques et militaires ou si celle-ci se serait produite sans elles, ou, en d’autres mots, si le choc géopolitique n’aura été que l’ultime impulsion qui aura fait basculer dans la récession une économie déjà ralentie.

Tableau : réaction du SP500 aux événements géopolitiques

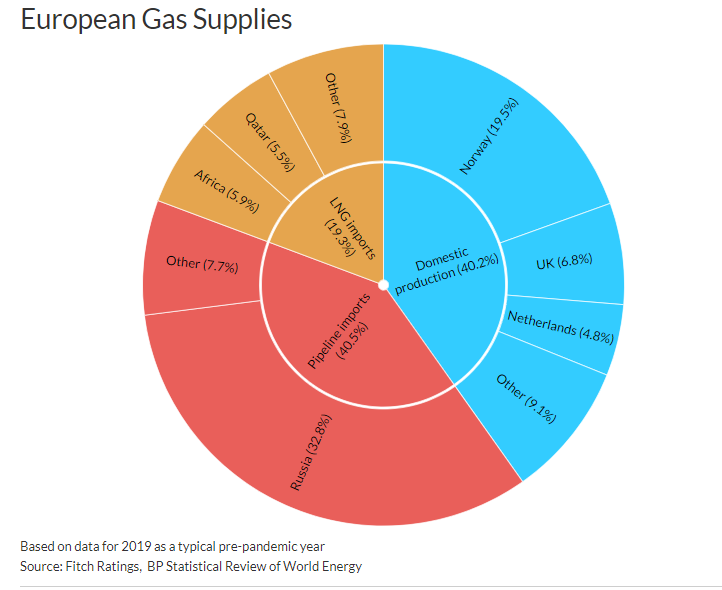

Et c’est précisément là que le bât blesse pour les marchés : le conflit en Ukraine pourrait-il dégénérer en récession, alors que nous avons déjà dû faire face au vent contraire de la forte hausse de l’inflation et, concomitamment, des taux d’intérêt, ainsi qu’à la nécessité, à la suite de la pandémie de COVID-19, de juguler des déficits budgétaires qui ont échappé à tout contrôle ? Bien entendu, la grande crainte reste que notre approvisionnement énergétique soit compromis, car l’Europe dépend de la Russie pour environ un tiers de son approvisionnement en gaz.

Approvisionnement en gaz de l’Europe, 2019

Ce que l’on oublie souvent dans toute cette discussion, c’est que la Russie et l’Ukraine sont également de grands exportateurs de céréales. Les sanctions occidentales qui couperaient l’approvisionnement en céréales menacent donc de contribuer à une nouvelle hausse de l’inflation alimentaire, et ce à un moment où l’inflation est déjà un grand problème. En outre, la Russie est également un important fournisseur de phosphate et de potasse, matières de base pour la fabrication d’engrais.

Personne ne peut prédire, bien sûr, si une guerre ouverte se produira effectivement. Mais si l’Histoire doit nous apprendre quelque chose, c’est que l’impact boursier des conflits géopolitiques est généralement d’une ampleur assez limitée et que les pertes sont compensées en un laps de temps relativement court. Et même si le choc devait se traduire par un ralentissement économique, cela n’impliquerait pas un désastre à long terme pour les investisseurs qui s’en tiennent à une philosophie d’investissement fondée sur les entreprises de qualité présentant des bilans solides et générant des flux de trésorerie élevés.

Christophe Van Canneyt

Senior Portfolio Manager

*”The war puzzle”: contradictory effects of international conflicts on stock markets”, International Review of economics, Vol. 62, No 1.2015