Wat is een liquidatiereserve?

Sedert aanslagjaar 2015 kan een KMO (een deel van) haar winst na belasting van het voorbije boekjaar op een zgn. liquidatiereserve boeken, mits betaling van 10% aanvullende vennootschapsbelasting naast de gewone vennootschapsbelasting.

De liquidatiereserve is een maatregel die voorbehouden is voor KMO’s: vennootschappen die tijdens hun laatste en voorlaatste boekjaar op geconsolideerde basis niet meer dan één van de volgende criteria overschrijden:

- Jaarlijkse gemiddelde tewerkstelling van maximum 50 werknemers;

- Balanstotaal van maximaal 4,5 miljoen EUR;

- Jaarlijkse omzet (excl. BTW) van maximaal 9 miljoen EUR.

Indien een vennootschap meer dan 100 personen in dienst heeft, wordt ze sowieso als een grote onderneming beschouwd.

De beoordeling of een vennootschap een KMO is, gebeurt per boekjaar waarvoor een liquidatiereserve wordt aangelegd.

Uitkering bij liquidatie

Indien de liquidatiereserve onaangetast blijft op de balans van de vennootschap tot de liquidatie, is geen aanvullende personenbelasting verschuldigd door de aandeelhouder, natuurlijke persoon bij de liquidatie.

Uitkering vóór liquidatie

Indien de KMO vóór de liquidatie, (een deel van) de liquidatiereserve als dividend uitkeert aan de aandeelhouder, is er aanvullende personenbelasting verschuldigd door een aandeelhouder, natuurlijk persoon.

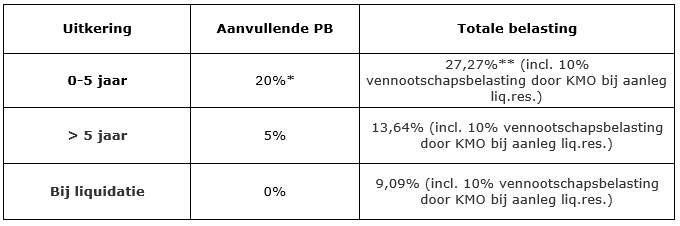

Het tarief is afhankelijk van het moment van dividenduitkering, te rekenen vanaf de balansdatum van de aanleg van de liquidatiereserve.

Schema

* voor liquidatiereserves aangelegd vóór 2018 bedraagt de aanvullende PB 17%

** voor liquidatiereserves aangelegd vóór 2018 bedraagt de totale belastingdruk 24,55%

Bij dividenduitkering wordt het FIFO-principe (First In First Out) gehanteerd: de dividenduitkering wordt aangerekend op de oudst aangelegde liquidatiereserve.

De door de vennootschap betaalde afzonderlijke aanslag kan niet teruggevorderd worden, indien later zou blijken dat de liquidatiereserve is verminderd of tenietgegaan door bijv. latere verliezen

Dubbele uitkeringstest

Sedert 1 januari 2020 is de dividenduitkering voor een BV onderworpen aan een balanstest en liquiditeitstest: de liquidatiereserve mag enkel uitgekeerd worden als:

- Deze niet tot gevolg heeft dat het netto-actief daalt onder een minimumgrens (balanstest)

- de vennootschap haar opeisbare schulden kan blijven betalen gedurende minstens 12 maanden volgend op de uitkering (liquiditeitstest).

Nu uitkeren?

De winst van het inkomstenjaar 2014 (aanslagjaar 2015) was de eerste winst die op een liquidatiereserve kon geboekt worden. Indien effectief voor dat jaar een reserve werd aangelegd, kan die reserve dit jaar voor het eerst uitgekeerd worden tegen het gunsttarief van 5% personenbelasting. Zonder het aanleggen van een liquidatiereserve zou deze dividenduitkering aan 30% roerende voorheffing belast worden.

Conclusie

Door gebruik te maken van de liquidatiereserve bedraagt de verschuldigde personenbelasting in hoofde van de aandeelhouder, natuurlijke persoon slechts tussen 0 en 20 %, afhankelijk van het moment van uitkering. Aanslagjaar 2020 is het eerste jaar dat de wachttermijn van 5 jaar sedert het aanleggen van een liquidatiereserve verstrijkt, waardoor de winst die 5 jaar geleden werd gereserveerd nu tegen een minimale belastingvoet van 5% kan worden uitgekeerd.

Voor meer toelichting en advies, neemt u best contact op met één van onze (fiscaal) juristen-vermogensplanners via estateplanning@capitalatwork.com