Gezien de turbulentie op de financiële markten hechten wij er veel waarde aan u te informeren over de wijze waarop wij hiermee omgaan in onze beleggingen.

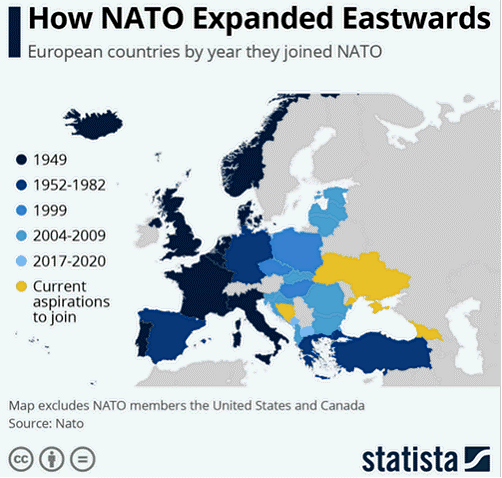

Het moet heel onaangenaam ontwaken zijn geweest voor de Europese politieke leiders. Ze hebben de ontwikkelingen, die hebben geleid tot de Russische invasie in Oekraïne, totaal verkeerd ingeschat. Poetin’s ergernis over de oostwaartse expansie van de NATO in de afgelopen decennia heeft plaatsgemaakt voor frustratie en woede en leidde uiteindelijk tot de invasie in heel Oekraïne in plaats van alleen de oostelijke pro-Russische provincies Loehansk en Donetsk. De bevolking van Oekraïne betaalt nu een hoge prijs. Europa, dat er economisch en militair al niet goed voorstaat, zal een enorme prijs betalen. En de Russische bevolking betaalt ook een enorme prijs, nu ze door Poetin worden meegesleurd in een oorlog en isolatie. Arme Russen, die worden geleid door een leider die verwijst naar de “denazificatie” van Oekraïne, wat absolute nonsens is. Een oorlog met alleen maar verliezers.

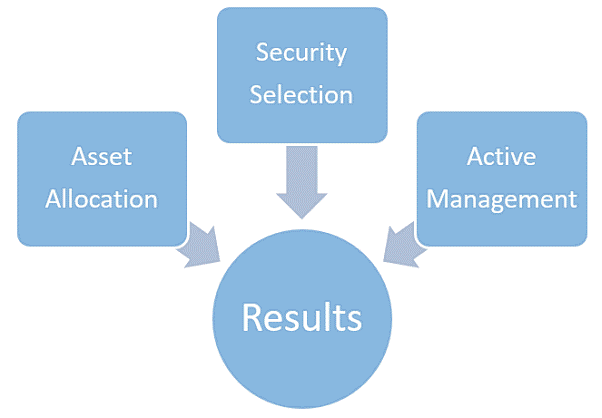

Welke bronnen bepalen het resultaat van onze beleggingen?

De resultaten worden bepaald door drie bronnen:

- Asset allocation: de spreiding van uw activa

- Security selection: de keuze van welke aandelen en obligaties we kopen

- Market timing: via actief management gebruik maken van koersen die elke dag veranderen

Wat kunnen we zeggen over deze drie bronnen van rendement?

I. Asset Allocation

We hebben op drie terreinen strategische keuzes gemaakt die in ons voordeel werken:

1) Internationale diversificatie

Europa is kwetsbaar op geopolitiek niveau. Europa is kwetsbaar op economisch gebied, onder meer door zijn grote afhankelijkheid van Russisch gas. Europa is ook kwetsbaar op financieel gebied, door steeds hoger oplopende staatsschulden. En Europa is militair zwak, door onderinvesteringen in zijn defensie de voorbije twintig jaar. Europa is waar we leven en de meesten onder ons zullen daar nooit aan ontsnappen. Maar wat we wel kunnen doen, is een groot gedeelte van onze beleggingen aanhouden buiten Europa. In onze obligatieportefeuille zijn we voor circa 36% belegd in obligaties uitgedrukt in euro’s. Bijna de helft van onze obligaties zijn in US-dollars. In onze aandelenportefeuille zijn we voor circa 28% geïnvesteerd in euro’s. Ook daar een grote overweging van circa 65% in de US-dollar als vluchthaven.

2) Bescherming tegen inflatie

We zitten reeds langer in het “hoge inflatie voor langere tijd” kamp. We hebben twee natuurlijke hedges tegen inflatie ingebouwd in onze portefeuilles. Eerst en vooral een zeer grote allocatie (circa 50%) in inflatiegelinkte obligaties. Deze beschermen de belegger tegen de toekomstige inflatie. Dit werkt nu reeds meer dan een jaar enorm in ons voordeel. Ten tweede zijn we belegd in aandelen van bedrijven die “pricing power” hebben. Bedrijven die keer op keer hebben bewezen dat ze zich kunnen aanpassen aan een steeds veranderende wereld. De waardering van de aandelenmarkten is reeds gevoelig gedaald. Zo betaal je in Europa 13 keer de bedrijfswinsten. Dat is een aandelenrendement van bijna 8% (=1/13). Zelfs als je 20% van de winsten afroomt, blijven aandelen relatief aantrekkelijk gewaardeerd. De koers/winst verhouding stijgt dan naar 16, of een aandelenrendement van circa 6,25% (= 1/16). Deze rendementen staan in schril contrast met de negatieve rente waar we in Europa nu al bijna 10 jaar aan gewoon zijn. Vooral de Europese Centrale Bank (ECB) staat voor een onmogelijke keuze. Ofwel verhoogt ze de rente om de inflatie in toom te houden, met het risico de economische groei op een zeer ongelegen moment verder te vertragen. Of ze verhoogt de rente niet, met de bedoeling de stabiliteit in de economie en op de financiële markten te behouden. Ook een zwakke keuze omdat nog meer inflatie vooral slecht nieuws is voor het armere gedeelte van de bevolking. Met mogelijk sociale onrust als gevolg.

3) Beleggen zonder geketend te zijn

Wij zijn actieve beleggers. Wij beleggen niet in indices, benchmarks of beurshypes. Ons investeringsproces verplicht ons niet om ook belegd te zijn in Italiaanse staatsobligaties of Europese banken, omdat die gewoon deel uitmaken van beursindices.

II. Security Selection

Bedrijven met sterke businessmodellen en een sterke cash flow generatie.

Wij zijn belegd in staatsobligaties van landen die een schuldencrisis kunnen overleven. Staatsobligaties van landen zoals Duitsland, Nederland, Luxemburg, Australië, Noorwegen of de Verenigde Staten.

We zijn belegd in obligaties van bedrijven met zeer sterke balansen en relatief lage schulden.

En tot slot zijn we belegd in een mooi gespreide aandelenportefeuille van een 80-tal bedrijven. Aan de prijzen van vandaag betaal je voor die portefeuille 14 maal de winst, dat betekent een aandelenrendement van circa 7% (= 1/14). We blijven ervan overtuigd dat ook deze aandelenportefeuille een goede plaats is om bescherming te zoeken in deze onzekere tijden.

Wij zijn niet belegd in cryptocurrencies die geen cash flow genereren. Wij zijn niet belegd in aandelen die verschrikkelijk duur waren en die fors gedaald zijn sinds hun topkoers. We zijn niet belegd in aandelen die in een Covid hype zaten. We zijn niet belegd in aandelen die het slachtoffer waren van de duurzaamheidshype.

III. Active Management

Tot slot proberen we te profiteren van steeds schommelende koersen van de obligaties en aandelen waarin we zijn belegd. We kopen aandelen of obligaties bij waarvan we op basis van onze research vinden dat ze te veel zijn gedaald. En we verkopen aandelen of obligaties die zijn gestegen en waarvan we vinden dat ze te duur zijn geworden. Dit zijn vaak kleine bewegingen. Opgeteld levert deze contraire attitude echter mooie resultaten op. Ons team van analisten, fund managers en vermogensbeheerders is daar dag in, dag uit voortdurend mee bezig om voor u het beste uit uw vermogen te halen en uw vermogen zo goed mogelijk te beschermen.

Conclusie

Wij zijn belegd in activaklassen die u beschermen in het huidige onzekere klimaat (asset allocation). Binnen die activaklassen hebben we obligaties en aandelen uitgekozen die een storm kunnen doorstaan, doordat deze jaar op jaar grote bedragen aan cash flow genereren. Tot slot zijn wij voortdurend onze beleggingen aan het evalueren en spelen we daar via actief management op in.