De hiernavolgende uiteenzetting is belangrijk voor zij die vóór 1 september 2018 schenkingen hebben gedaan.

Het Burgerlijk Wetboek bevat veel bepalingen die de nalatenschap van een persoon regelen. Sommige zijn van dwingend recht; van andere bepalingen kan een persoon (toekomstige erflater) afwijken.

Een groot deel van deze regels was al lang aan grondige herziening toe, gezien de evolutie van de maatschappij.

Invloed op schenkingen uit het verleden?

De nieuwe wetgeving is sinds 1 september 2018 van kracht. Dit betekent dat het nieuwe erfrecht van toepassing is voor de erfgenamen van al wie na die datum overlijdt. In een vorige newsflash werden belangrijke kenmerken van dat nieuwe erfrecht toegelicht. Het komt natuurlijk voor dat iemand die overlijdt tijdens zijn leven schenkingen heeft gedaan. Uit vrijgevigheid of om bewust bepaalde vermogensbestanddelen voortijdig over te dragen. Dateren deze schenkingen van vóór 1 september 2018, dan ging men er van uit dat de toen geldende regels inzake schenkingen en erfenissen nog van toepassing zouden zijn bij het later overlijden van de schenker.

Dit is dus niet meer het geval. Het nieuwe erfrecht is intussen van toepassing en dat kan conflicten opleveren met de reeds onder het ‘oude recht’ uitgevoerde schenkingen door de overleden persoon. De wetgever heeft wel overgangsmaatregelen voorzien: uiterlijk tot 1 september 2019 kan de schenker uitdrukkelijk en schriftelijk verklaren dat bepaalde ‘oude’ regels van toepassing moeten blijven op zijn erfenis.

Voor de meeste personen die reeds schenkingen deden vóór 1 september 2018 zal het nieuw erfrecht geen probleem vormen.

Wanneer zou het nieuwe erfrecht een hinderpaal kunnen zijn?

Omdat de regels inzake “inbreng en inkorting” van schenkingen flink gewijzigd zijn. Tijdens uw leven kan u zonder enige beperking weggeven wat u wilt en aan wie u wilt. U waakt er natuurlijk over dat u nog voldoende overhoudt voor uw levensonderhoud. Pas na uw overlijden kan er worden nagegaan of u niet teveel weggaf. Immers zijn er bepaalde erfgenamen die dankzij het Burgerlijk Wetboek onaantastbare rechten hebben in uw vermogen. Deze juridische termen worden hieronder eerst wat uitgelegd, dan volgen enkele voorbeelden die de mogelijke gevolgen laten zien.

Inbreng en inkorting

Laten we ons hier beperken tot schenkingen aan kinderen. Bij schenkingen aan andere personen, zoals de partner of andere familieleden of geen verwanten zijn de regels nog anders. Een schenking kan gedaan worden “als voorschot op erfdeel” of “buiten erfdeel”. De kwalificatie hangt af van de intentie van de schenker.

a) Men doet een schenking “als voorschot op erfdeel” als men de gelijkheid tussen de erfgenamen wil aanhouden. De schenker wil iets aan de begiftigde geven, maar met de wetenschap dat deze de schenking gaat ‘inbrengen’ om dan te verrekenen met de anderen. De begiftigde bekomt dan minder uit de nog te verdelen goederen en de gelijkheid tussen de erfgenamen wordt bewaard. Of de schenking effectief binnen de grenzen van het erfdeel viel, zal pas berekend worden na het overlijden van de schenker.

b) Wil de schenker méér geven aan een kind dan zijn ‘minimaal erfdeel’, kan een schenking “buiten erfdeel” gebeuren. Deze gegeven zaken moeten dan later niet worden ‘ingebracht‘ maar zullen worden opgenomen in het ‘beschikbare deel’ van de erfenis.

Elke persoon kan ‘vrijuit’ beschikken over een deel van zijn vermogen, zonder na te denken over de mogelijke rechten van bevoorrechte kinderen. Dit beschikbaar deel is ruimer geworden in het nieuwe erfrecht. Dat kan voordelig zijn, maar kan ook een ongewenst effect hebben.

Wie iets ‘buiten deel’ kreeg, zal pas na het overlijden van de schenker weten of de schenker het beschikbaar deel overschreden had of niet. Zo ja, dan kunnen bevoorrechte erfgenamen een vordering tot inkorting instellen.

De hamvraag bij inbreng en bij inkorting is natuurlijk: hoe en aan welke waarde moet de schenking bij het overlijden dan worden ingebracht of ingekort?

Regels oud erfrecht

INBRENG: Onder het oude recht moet een ‘roerende’ schenking in ‘waarde’ en aan de waarde op datum van de schenking worden ingebracht. De inbreng van een ‘onroerende’ schenking gebeurt echter in natura – m.a.w. het vastgoed zelf – en derhalve aan waarde op moment van de verdeling van de erfenis.

INKORTING: Om te weten of een schenking binnen het ‘beschikbaar deel’ bleef, moeten zowel roerende als onroerende schenkingen in natura worden ingekort, en dus aan waarde op moment van de verdeling van de erfenis.

Een groot onderscheid dus!

Regels nieuw erfrecht

In het nieuwe recht is er één uitgangsprincipe: voor inbreng of inkorting geldt altijd de waarde van de dag van de schenking. Bovendien wordt deze waarde dan geïndexeerd tot de dag van overlijden. Geen verschil meer tussen roerend of onroerend.

Uitzondering geldt voor schenkingen die nog niet volledig ‘vrij’ toekomen aan de begiftigde op de dag van de schenking. Bijvoorbeeld als de begiftigde slechts de blote eigendom had gekregen, of als er zware lasten aan gekoppeld waren.

Daarvoor zal de waarde pas vastgeklikt worden op de dag van het overlijden van de schenker. Dit nieuw principe is normaal van toepassing op alle schenkingen, dus ook deze gedaan vóór 1 september 2018…!

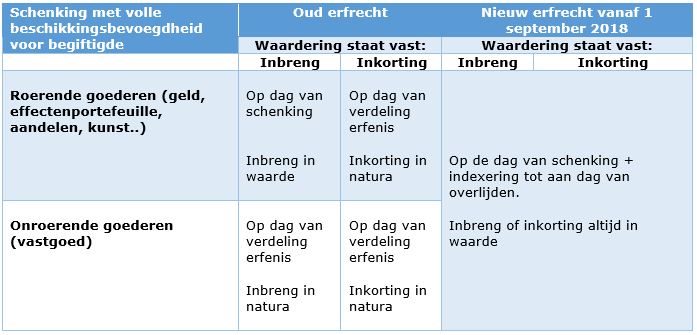

Dit schema vat het goed samen:

Hierna volgen enkele voorbeelden die de gevolgen verduidelijken:

Voorbeeld 1)

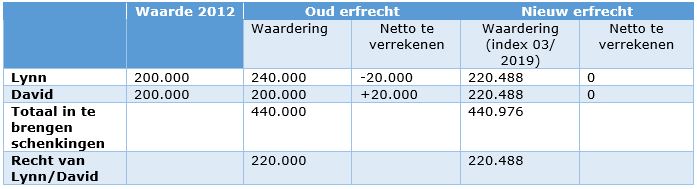

a) Dochter Lynn kreeg in 2012 van moeder een appartement van 200.000 euro. Zoon David kreeg diezelfde dag een storting op zijn rekening van 200.000 euro (om misschien zelf een appartement te kopen). Beide schenkingen zijn ‘op voorschot’ van erfdeel. Hebben beiden hetzelfde gekregen?

Als moeder overlijdt, is het appartement 240.000 euro waard (loutere meerwaarde). Wat David deed met zijn schenking doet eigenlijk niet terzake.

Als deze schenkingen ‘onder het nieuwe recht’ vallen, zal bij het overlijden van moeder geen verrekening meer plaatsvinden tussen broer en zus. En zal Lynn haar appartement ook zeker behouden. Vallen deze onder het oude recht (door een verklaring van behoud) zal er een verrekening zijn met overblijvende tegoeden uit het vermogen van moeder, of met het appartement. Opgelet: het is een recht, geen plicht om tussen erfgenamen later de gelijkheid op te eisen.

Voorbeeld 2)

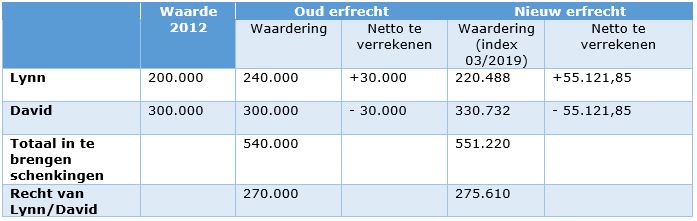

b) Dochter Lynn kreeg in 2012 van moeder via de notaris een appartement van 200.000 euro. Zoon David kreeg diezelfde dag een storting op zijn rekening van een grotere som, nl. 300.000 euro (om misschien zelf een appartement te kopen). Beide schenkingen zijn ‘op voorschot’ van erfdeel. Heeft David niet duidelijk 100.000 euro meer gekregen?

Als moeder overlijdt, is het appartement 240.000 euro waard (loutere meerwaarde). Wat David deed met zijn schenking doet eigenlijk niet terzake.

Als deze schenkingen onder het nieuwe erfrecht vallen, zal bij het overlijden van moeder een grotere verrekening plaatsvinden tussen broer en zus. Lynn kan wel haar appartement behouden.

Voorbeeld 3)

c) Dochter Lynn kreeg in 2016 van moeder via de notaris een appartement van 200.000 euro. Zoon David is dan nog maar 15 jaar, hij krijgt voorlopig niets maar de schenking aan Lynn gebeurde als voorschot op erfdeel dus het appartement moet toch ‘ingebracht worden’ bij het overlijden van moeder om herverdeeld te worden… De schenking was voornamelijk ingegeven om fiscale redenen, niet om Lynn te bevoordelen.

Als moeder nu overlijdt, is de inbreng in natura van het appartement echter niet meer voorzien in het nieuwe erfrecht: Lynn moet enkel verrekenen in waarde (200.000 € + index sinds 2016). Zij kan het appartement houden. Misschien is dat niet de bedoeling geweest van moeder.

Voorbeeld 4)

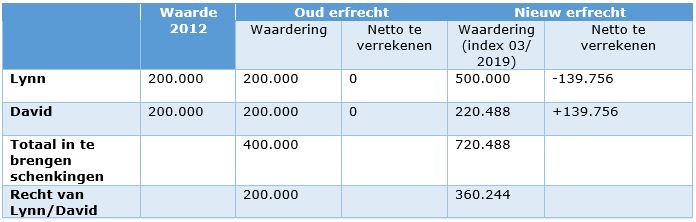

d) Dochter Lynn kreeg in 2012 de blote eigendom van de aandelen van de familieonderneming. De aandelen zijn dan 200.000 euro waard, in de akte wordt die waarde ook duidelijk vastgeklikt. Moeder houdt echter wel het vruchtgebruik. Zoon David heeft 200.000 euro gekregen op zijn bankrekening. Lynn werkt hard in het bedrijf. Beide schenkingen zijn op voorschot van erfdeel.

Als moeder overlijdt, is de familieonderneming 500.000 euro waard. Hebben beiden niet hetzelfde gekregen?

Lynn moet in het nieuwe erfrecht dus veel meer verrekenen met David. Zij wordt als het ware financieel gestraft doordat ze het familiebedrijf groot gebracht heeft.

Een verklaring van behoud kan dit probleem voorkomen.

Een juiste beoordeling van uw situatie kan bijzonder verhelderend zijn. Praat er tijdig over met uw notaris of uw vermogensplanner. Vanaf 1 september 2019 zal het te laat zijn voor de eenzijdige verklaring.

Wenst u meer informatie ? Klik door naar https://www.capitalatwork.com/blog/team_units/estate-planners/ en neem contact op met een van onze gespecialiseerde juristen …..